Mit VAT Returns können Sie Anträge auf Erstattung der Vorsteuer in einem anderen EU-Mitgliedstaat sicher und einfach durchführen. Sie laden Belege mit EU Vorsteuer in die sichere Online Lösung VAT Returns hoch. VAT Returns verarbeitet automatisiert mit künstlicher Intelligenz und Sie können einen Antrag (XML-Datei) für die Einreichung in FinanzOnline einfach erstellen. VAT Returns ist verfügbar für Unternehmen und Steuerkanzleien in Österreich.

Hier zeigen wir Ihnen die 9 Schritte, die notwendig sind, um erfolgreich einen Antrag für Ihre Vorsteuerrückerstattung mit VAT Returns durchzuführen.

No account for Finmatics yet? If you are not yet a customer, visit https://abacus.ac/en/solutions/ to apply for a demo account.

For companies with a Finmatics license, please contact your Finmatics administrator to obtain a demo account.

Finmatics uses artificial intelligence to assign general ledgers, business partners, cost categories... This is done using artificial intelligence. This requires training data. This data can be easily exported from ERP systems or retrieved using Finmatics connectors that are available for many ERP systems. Export general ledger accounts, personal accounts, and journals for the client and upload them in the “Upload” tab.

Visit the EPR integration sections for more information.

Finmatics uses artificial intelligence to assign general ledgers, business partners, cost categories... This is done using artificial intelligence. This requires training data. This data can be easily exported from ERP systems or retrieved using Finmatics connectors that are available for many ERP systems. Export general ledger accounts, personal accounts, and journals for the client and upload them in the “Upload” tab.

Visit the EPR integration sections for more information.

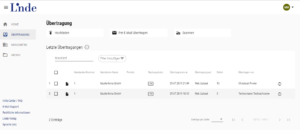

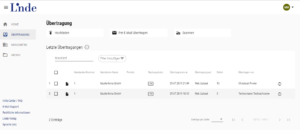

Haben Sie bereits Belege, die sie automatisiert verarbeiten wollen? Für den Dateiupload klicken Sie auf den Reiter “Übertragung”, anschließend auf “Dokumente hochladen”. Bei mehreren Unternehmen/ Mandanten wählen Sie den Mandant aus und klicken auf “Dateien auswählen”. Nach klicken auf “Hochladen” werden die Belege in VAT Returns zur automatischen Verarbeitung übernommen.

Hinweis: Nutzen Sie auch weitere Möglichkeiten Belege mobil zu erfassen, per E-mail weiterzuleiten oder direkt per Web-Scan zu scannen. Mehr dazu finden Sie in den FAQs unter “Wie kann ich Belege in VAT Returns übertragen?”

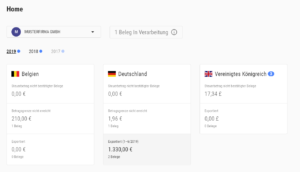

Nach dem Upload erkennt VAT Returns nun alle Belegfelder und sortiert die Belege automatisch nach Land. Nach Fertigstellung werden Sie per E-Mail informiert, dass die Belege fertig verarbeitet wurden. Wie viele Belege in Verarbeitung sind, sehen Sie im Home-Screen.

Hinweis: Wir liefern für Sie 98% Ausleserate. Auf Grund einer Qualitätsprüfung kann dieser Vorgang bis zu 24h dauern. Wir empfehlen, dass Sie Belege laufend hochladen, jedoch spätestens 2 Wochen vor Fallfrist (30. September).

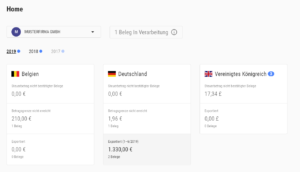

Nach der erfolgreichen Verarbeitung werden Sie per E-Mail über die Fertigstellung informiert.. Besuchen Sie anschließend den Home-Screen und wählen Sie den Mandanten aus, den sie verarbeiten möchten (A). Sollten noch weitere Belege in Verarbeitung sein, wird dies unter "Belege in Verarbeitung" (B) angezeigt. Alle Belege sind für Sie automatisch sortiert nach Einreichland und Jahr (C). Der Steuerbetrag aller Belege ist automatisch in der jeweiligen Landeswährung erfasst (D). Klicken Sie direkt auf den Steuerbetrag (D), um den Beleg zu prüfen und den RV-Code zuzuordnen. Nach Zuordnung des RV-Codes ist im Home-Screen ersichtlich, ob die Betragsgrenzen erreicht wurden (E) und welche Summe von Ihnen bereits als Antrag an das Finanzamt gestellt wurde (F).

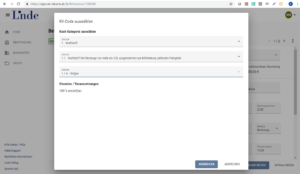

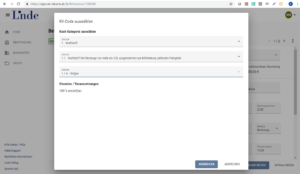

Nach der automatisierten Verarbeitung sehen Sie die Belege unter “Home”, sortiert nach Ländern. Sie sehen sofort, welcher Steuerbetrag für jedes Land potentiell an das Finanzamt einreichbar ist. Klicken Sie auf den Steuerbetrag (D), um die Belege zu prüfen. Sie sehen dann diese Liste der verarbeiteten Belege. Durch Klicken auf die Lupe (Detailansicht) können Sie den Beleg prüfen. Das Finanzamt verlangt die Zuordnung eines RV-Codes. Wählen Sie den RV-Code und die Untercodes aus. Mit Hilfe des zugewiesenen RV-Codes kann VAT Returns automatisch errechnen, wieviel Vorsteuer für den Beleg rückerstattbar ist. Außerdem wird durch den RV-Code bestimmt, ob der Beleg qualifiziert an das Finanzamt übertragen zu werden.

Sobald Sie für Ihre Belege den RV-Code zugeordnet haben, sehen Sie die Belege im Home Screen sortiert nach Ländern. Sie finden die Belege entweder unter “Betragsgrenze noch nicht erreicht” oder “Antrag erstellen”.

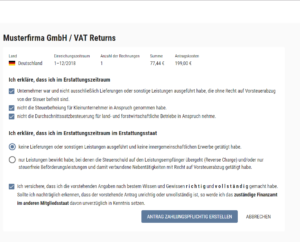

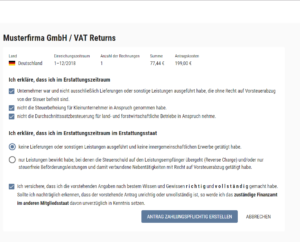

Betragsgrenze nicht erreicht bedeutet, dass das Finanzamt einen Antrag noch nicht akzeptiert, da die Betragsgrenzen noch nicht erreicht wurden. Die Betragsgrenzen sind 50€ im Jahr und 400€ im Quartal. Sobald Sie die Betragsgrenzen überschreiten, sehen Sie die Belege im Reiter “Antrag erstellen”. Hinweise: Durch Klicken auf “Antrag erstellen” fallen 199,- EUR pro Antrag zzgl. 20% MwSt. an Kosten an (einmalig).

Der Einreichzeitraum muss mind. 3 Monate betragen. Ausgenommen sind die Monate November und Dezember, diese beiden Monate können auch einzeln gemeldet werden.

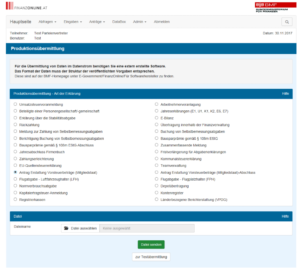

Für den Upload des Antrags in das FinanzOnline benötigen Sie Ihre FinanzOnline-Zugangsdaten. Loggen Sie sich unter https://finanzonline.bmf.gv.at/fon/login.do?to=j mit Ihren Zugangsdaten ein. Der von VAT Returns erstellte Antrag kann über die komfortable "Datenstromübermittlung" elektronisch an das Finanzamt übermittelt werden. Der Aufruf der Funktion in FinanzOnline erfolgt unter "Eingaben/Übermittlung".

Achtung bei mehreren Anträgen! Die besondere Vorgehensweise bei mehreren Anträgien ist im Artikel

Wie kann ich mehrere XML Dateien an das Finanzamt übermitteln? beschrieben